实案透析:企业成立逃税犯罪的,高管能否免予刑事处罚

编者按:2009年,《刑法修正案(七)》将偷税罪修改为逃税罪,并增加了第二百零一条第四款规定了所谓的“首罚不刑”条款。要满足第四款,需要纳税人在五年内是首次因逃税受到行政处罚或刑事制裁,即“初犯”;同时,纳税人在收到税务机关下达的追缴通知(通常是税务行政处罚)后,主动、积极地补缴欠缴的税款并缴纳滞纳金,缴纳行政处罚的罚款。

近年来,随着国家税务总局联合公安、海关、央行、审计等部委联合打击涉税违法行为,同时依托金税工程串联大数据,对偷逃税行为的打击越发严厉,“首罚不刑”作为刑事处罚阻却事由,成为涉案纳税人的救命稻草,也成为督促纳税人主动解缴税款的“武器”。

在“张某、大连某公司逃税案”中,纳税人大连某公司最终并未解缴税款,被追究逃税罪的刑事责任,但在企业逃税行为中直接负责的主管人员张某,却最终洗脱了逃税罪的罪名,体现出司法机关对该条款的深入理解,也为企业高管提供一定启示和经验。

一、张某、大连某公司逃税案:企业定罪、高管脱罪

(一)张某、大连某公司逃税的基本案情

本案判决包括逃税罪和职务侵占罪两个罪名,本文只针对其中的逃税罪部分予以简单介绍。逃税罪,刑法第二百零一条第一款规定的构成要件是:(1)纳税人虚假申报或不申报,(2)逃避缴纳税款达到一定数额。本案中,张某是大连某公司的主管,指使、安排他人多列劳务派遣员工的工资、多开具劳务费发票于税前扣除,通过这种隐瞒收入、多列支出的方式逃避企业所得税、营业税、城市维护建设税。同时,税务机关依法下达追缴通知书后,大连某企业做出了“三不”行为,即“不补缴税款”、“不缴纳滞纳金”、“不接受行政处罚”,少缴税额达756458.34元。

(二)张某二审未被认定逃税罪的理由与事实

在一审中,法院根据刑法第二百零一条的规定认为,纳税人大连某公司虚假申报,逃避缴纳税款数额较大且占应纳税额10%以上,也没有第四款规定的免除刑事责任的事由,构成逃税罪。同时,逃税罪按照刑法第二百一十一条的规定,是“双罚制”,也就是本罪是明文规定的单位犯罪,负责人员和单位都要受到刑事处罚。因此,一审判决中,张某和大连某公司都构成逃税罪。

而二审的转折点在于,张某上诉称,大连某公司在接收到税务机关的补缴税款通知(行政处罚决定书)时,张某已经离职,失去了对企业的控制权,因此不补缴税款的责任不应由张某承担,而是继任的企业负责人的责任。法庭确实查明:张某于2015年1月离开企业,税务机关于2015年11月至12月、2016年4月依法向企业下达《税务处理决定书》《税务行政处罚决定书》《限期缴纳税款、滞纳金通知书》,企业做出“三不”行为。

二审法院认为:第二百零一条第四款规定的,“企业拒不履行税务机关的追缴通知、拒不接受行政处罚”,是认定逃税罪的事实基础之一。判决原文指出:“纳税义务人于税务机关下达追缴通知后是否补缴税款、缴纳滞纳金、接受行政处罚,是决定是否追究纳税义务人刑事责任的事实基础之一。”

对法院的说理予以细化,可以拆出逃税罪的两个部分、三个要素:作为构成要件的两个要素(第一款)(1)虚假申报或拒不申报、(2)逃避税款达到一定标准;作为处罚阻却事由的要素:(3)拒不履行税务机关的追缴通知。

法院认为,单位犯罪中,负责的主管人员需要对上述三个要素都负责,企业的行为,无论是逃避税款缴纳还是拒不履行税务机关的追缴通知和行政处罚,都必须是负责的主管人员控制企业做出的。由于企业大连某公司拒不履行补缴行为的时候,张某丧失了对企业的管理权,不再担当企业的负责主管人员,不能对上述第(3)项负责,因此不构成逃税罪。而继任的负责人因其不满足第一款两项构成要件,也不构成犯罪。故而本案出现了单位犯罪,但主管负责人无罪的情形。

二、启示:“首罚不刑”条款的性质和运用

透过上述分析,可以看到在逃税案件中,企业高管作为单位的主要负责主管人员,并不必然会和企业一起承担刑事责任。

(一)单位犯罪中单位和负责人的犯罪应当分开讨论。

在理论上,负责人和企业是两个犯罪主体,即使单位或责任人员的一方未被追究刑事责任,也不影响对另一方追究刑事责任。因此,公安、检察、法院在审理相关案件的时候,不能笼统地混淆单位和自然人的责任。本案中一审法院的审理思路:(1)大连某公司构成逃税罪;(2)张某是大连某公司在逃税行为上的负责主管人员;(3)所以,张某应当在单位犯罪中构成犯罪,承担责任。

而二审法院是分开讨论张某和企业的犯罪构成,只有才能得出企业符合犯罪构成要件,张某不符合的结论。

(二)企业高管在逃税犯罪中具备出罪空间

按照本案中法院的判决,高管必须同时满足对“企业逃税、且拒不履行追缴通知和行政处罚”的所有行为负责,才能承担法律责任。据此可以做出一些类推构想:如负责人在做出前期逃税行为的指令后离职,或者调离该业务岗位,或者因企业内部权力架构调整丧失控制权等等。后期企业如果缴纳税款、滞纳金、罚款,那么该高管因第四款而不追究刑事责任,如果企业不缴纳,高管也可以因其不对该不缴纳的行为负责,从而免去牢狱之灾。在辩护中,辩护人也应活用该条款,争取无罪判决。

(三)税务机关的追缴行为是前置条件、必备要件

在理论上,第四款的规定是刑罚阻却要件(张明楷),也即犯罪主体满足了第二百零一条第一款的规定,就构成了逃税罪,只不过碍于第四款,国家的刑罚处罚权无法发动。同时,由于税务机关的追缴通知是先于刑事程序的前置行政程序,使得在认定逃税罪是否成立时,必须先讨论税务机关是否做出追缴通知、纳税人是否履行追缴通知。否则,就是程序违法。

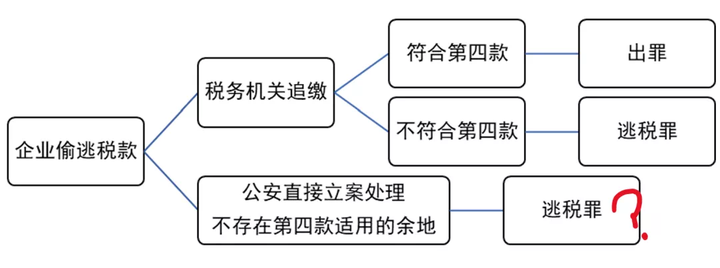

不过,目前依然有案例认可公安机关可以越过税务机关直接立案调查,在(2020)苏0303刑初153号判决书中,法院认为:“刑事诉讼法律规范并未规定涉税类刑事案件须以税务机关的行政行为为立案侦查的前置要件,公安机关对自行发现的犯罪线索进行调查属于依法行使侦查权”。也就是说,实践中出现了下述两种情形。

本文经过查找,认为上述判决的认定值得商榷,因为相关“前置要件”规定是存在的。《最高人民检察院 公安部关于公安机关管辖的刑事案件立案追诉标准的规定(二)》第五十七条规定,逃税罪的立案标准有三,(一)纳税人逃避税款,税务机关下达追缴通知后,做出“三不”行为;(二)纳税人逃避税款,而且非五年内首犯;(三)扣缴义务人逃避税款。可见,在第五十七条第(一)项中,明确列出了税务机关的行政行为。最高人民法院在其裁判中也认可这样的前置条件,在(2019)最高法刑申238号通知书中,最高人民法院不但认可税务机关的追缴通知是前置条件,而且追缴通知不局限于字面含义上的“追缴通知书”,而是起到追缴通知作用的税务事项处理告知书、决定书、税务行政处罚决定书均可。

三、逃税风险激增背景下的“首违不罚”、“首罚不刑”

(一)“首罚不刑”和其姊妹“首违不罚”

在刑法上,对于逃税罪的处理有第二百零一条第四款的处罚阻却事由规定,在行政法上也有相类似的规定。2021年,国家税务总局发布了《税务行政处罚“首违不罚”事项清单》,其中的第三个事项为“纳税人未依法在规定的期限内进行纳税申报并报送申报材料”,符合逃税罪中的一则情形即“拒不申报”。国家税务总局规定,发生上述事项,危害后果轻微的,主动改正或者在税务机关的责令期限内改正,不予行政处罚。这样一来,对于广大纳税人尤其是自然人纳税人而言,避免了因过失延误期限而遭受处罚的不利法律后果,也是在日益严格的税收监管过程中,彰显税务管理的人性执法、柔性执法,缓和征纳关系。

(二)企业偷逃税的监管风险激增

随着税务机关不断贯彻落实《关于进一步深化税收征管改革的意见》,依托金税工程,运用信息化手段和大数据精准分类监管,和多部门联合监管、办案以来,企业的偷逃税行为日益无处遁形。虚列开支、隐瞒收入、阴阳合同、内外两套账的做法,越来越无法瞒过税务机关的眼睛。最近,也有多起企业偷逃税的案例爆出,且涉案规模和金额巨大,且原因复杂,如马鞍山某双语学校、古茗奶茶店逃避缴纳税款超千万被罚。不过,这些案例中如果纳税人积极主动配合缴纳税款、滞纳金、罚款,还是能免于刑事制裁。

(三)日益严格的个人所得税监管

相对于企业通常具有专业的会计和税务人员,了解税法、税收监管,广大自然人通常就缺乏这方面的意识和认知,从而卷入偷逃税的违法活动。尤其是拒不完成年度汇算清缴、阴阳合同虚假申报、拒不申报、转换收入性质等。过去一段时间以来,以文娱行业为首的自然人个人所得税监管屡屡爆出大案要案,主要是明星、主播转换收入性质、隐瞒收入,以期少缴、不缴税款,成为税务机关重点监管、打击的对象。

除了明星主播,普通人也有可能卷入税收风险。深圳公布的两个个人所得税拒不完成年度汇算清缴的案例就很具有启发性。深圳李某某、张某某都是2021年3月至6月期限内,没有完成2020的年度汇算清缴,且税务机关无法联系他们,于是采取了在网站公告送达的方式,先后送达了税务事项告知书、税务行政处罚决定书。实际上,他们是否接收到了税务机关的公告送达不无疑问。如果他们能在税务机关第一次督促、责令其改正的时候,主动配合积极履行汇算清缴,是可能因符合“首违不罚”的规定而免于行政处罚的。如果他们对行政处罚的公告送达依然视而不见,或者未能及时获取该处罚决定,就有可能面临刑事制裁。

四、企业和个人应妥善应对逃税的刑事责任风险

(一)个人和企业须加强自身的税务合规

本文认为,税务风险应当及时把控、主动消灭于未发之时。换言之,在目前税务机关的高压监管的情形下,无论是企业还是个人,都不应再抱有侥幸心理,而是积极、主动、完整、真实地予以纳税申报,缴纳应当缴纳的税款。个人尤其是高净值人群也是如此,利用税收洼地、转换法律形式、伪造或虚构成本、隐瞒收入的做法已经行不通了。广大普通个人也应当积极主动地申报,在规定的期限内完成年度汇算清缴,避免产生税收风险。如果在涉税问题上存在疑惑,主动和税务机关、专业人士沟通并寻求其建议。

(二)“首违不罚”、“首罚不刑”的运用

如前所述,“首违不罚”原则适用于纳税人超期未纳税申报的情形,这是因为税务机关考虑到我国税法复杂的现状,纳税人尤其是自然人因过失超期的现象常见,比如对收入性质识别错误导致纳税时间计算错误、缺乏纳税意识或者疏忽忘记等。如果发现自己违规超期,或者接到税务机关的通知,应积极应对,积极沟通,不能“掩耳盗铃”,只会让事态严重。虚假申报行为纳税人存在主观上的恶意,因此不适用首违不罚的规定。

“首罚不刑”规定作为刑罚阻碍事由,刑事程序启动的前置程序,应当对这一规定予以充分掌握。这一规定的出台,本身是考虑到我国税法制度复杂、不完善,民众和企业的税收遵从度不高,逃税现象普遍的现状,为实现“罪责刑相适应”,贯彻“宽严相济的刑事政策”,同时响应目前的“六稳六保”政策,让让企业尤其是小微企业存活,稳定市场秩序和就业情况。如果个人或企业遭到偷逃税的行政处罚,应主动积极地缴纳税款或提供担保,为自己争取出罪的条件。

文章评论(0)