实案分析如实代开的虚开认定标准,解读代开行为中的风险与对策

编者按:随着最高人民法院研究室的复函、指导性案例的明确,挂靠、如实代开行为因没有造成税款损失而不在被认定为虚开犯罪行为。但是,实践中对于“如实代开”行为的认定,口径依然较窄。面对被告人及其辩护人提出的属于“如实代开”的主张,司法机关是如何认定实际的交易模式、以何种理由予以否认、有无辩护空间,值得研究。

一、最高法明确“如实代开”不宜认定虚开,但司法实践口径较窄

(一)案例引入:木材加工销售代开被判虚开

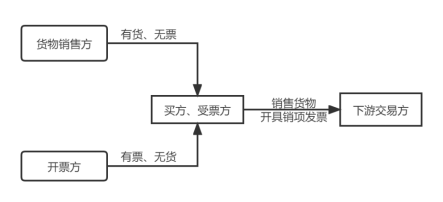

由于增值税发票受严格管控,因此在实践中许多市场主体不能自行开具发票;由于“以票控税”开票与缴税相联系,许多人存在“不开票就可以不纳税”的错误观念;此外,由税务机关代开发票的程序复杂……多种因素作用下,销售货物、提供服务的卖方不愿或者不能开具发票,导致买方无法取得增值税专用发票以抵扣进项,税负激增,只能从第三方取得虚开的发票,以抵扣进项,形成了一个“代开”的三角关系。

华税曾多次处理类似案件,近日,华税接到一起具有代开特征的案件咨询,该案已经过二审终审判决,判决结果为构成虚开增值税专用发票罪。

该案的基本案情是:被告人系一家木材加工销售企业,主要业务是从全国购进木材,进行粗加工后销售给下游的家具厂等,具有流水大、利润低的特点。被告人的上游供货单位、个人规模小,且均不能开具发票。因此,被告人通过他人居间联系,让数十家企业为其开具销售木材的发票。

(二)被告人、辩护人主张系“如实代开”,但未获得认可

本案证据确凿,法院也认定被告人具有真实的业务,但被告人和开票方之间没有真实货物交易。因此,被告人、辩护人主张其系“如实代开”,并提交了2018年最高人民法院的指导性案例“张某强虚开增值税专用发票案”,提出不具有税款损失的代开行为不宜作为虚开犯罪处理。

一审法院未对代开行为做明确认定;二审法院认为其以不含税的价格从上游买入货物,再通过虚开的方式抵扣进项税款,必然会造成税款损失。最终未认可代开的主张。

(三)最高法院:代开行为要判断是否符合构成虚开的主客观要件

2015年,最高人民法院研究室在其复函《<关于如何认定以“挂靠”有关公司名义实施经营活动并让有关公司为自己虚开增值税专用发票行为的性质>征求意见的复函》(法研[2015]58号)中,对三种代开行为的认定逐一做了解释,即:

1,挂靠代开行为不宜认定为虚开。

2、如实代开不宜认定为虚开。如实代开中,行为人虽然不存在挂靠挂你,但是系以他人名义开展活动。2018年张某强案即属于此类。

3、其他代开行为应当根据虚开犯罪的构成要件判断是否构成犯罪、构成本罪还是他罪。复函举例了“芦才兴虚开抵扣税款发票案”构成偷税、“泉州市松苑绵涤实业有限公司等虚开增值税专用发票案”不构成犯罪,明确虚开案件要充分考虑行为人主观上是否具有骗取的扣税款的故意,客观上是否造成国家增值税款损失。

总而言之,如果一项代开行为符合了“主观没有骗税的故意”、“客观上没有造成增值税款损失”,就不宜以虚开论处。

(四)司法实践口径较窄

首先,由于该复函的效力不高,并不能作为司法裁判的依据适用,在司法实践中是否构成虚开,仍要看法院在个案中的具体认定。

其次,虚开案件涉及上下游多个主体、不同的商业模式,导致十分复杂,如果对增值税原理把握不当,对于是否具有税款损失可能存在误判。例如在虚开案件中混有逃税情形、或者没有探究经济实质导致误以发票金额认定税款损失。

二、近年未认可“如实代开”的司法案例及其理由

本文对近年来涉及到“如实代开”的案例予以初步梳理,对被告人(或其辩护人)的提出的主张、法院的观点予以总结,大体上法院不认可“如实代开”的理由有三类:

(一)现有证据未能证明属于代开关系

(二)法院仅凭开票、受票双方之间不具有真实货物交易判定虚开

(三)虽然系代开,但是存在国家税款损失

三、认可“如实代开”判决无罪的司法案例及其认定标准

本文梳理了目前认可“如实代开”的案例,发现案件数量不多,可能是由于目前对“如实代开”类型认定的标准过于严苛,且法院不愿意轻易改判无罪。目前来看,只有销售货物/提供服务一方以他人名义开具“二流一致”的发票,才有可能构成“如实代开”

(一)最高人民法院指导性案例“张某强虚开增值税专用发票案”

本案的基本要素为:

1、行为人张某强属于销售货物的一方,其应当开票但自身无法开票。

2、行为人以第三人的名义对外开票。开票方和真实交易人不一致。

3、行为人具有真实的货物交易,且开票金额、品目、时间与业务一致。

最高人民法院认为,这种情形下属于主观上不具有骗税故意,客观上没有造成国家税款损失,不宜认定为虚开。最终张某强无罪开释。

(二)山东货车经营运输业务代开无罪案

2021年山东高院在其《王某某虚开增值税专用发票、用于骗取出口退税、抵扣税款发票罪刑事再审刑事判决书》((2021)鲁刑再4号)案中判决被告人王某某无罪。该案的基本案情是:

1、被告人王某某是提供货车经营运输业务的一方,应当开具增值税发票,其在税务局代开发票税率为5.8%。

2、被告人经他人介绍,以低于税率的开票费(4.6%)从某运输公司代开发票。

3、王某某具有真实的运输业务,票面金额、开票时间也与业务一致。

法院认为,本案王某某在主观上没有骗税的故意:王某某具有真实的业务,且开票的目的是用于结算交易。本案客观上没有造成税款流失,王某某提供了真实的业务,且开票金额和业务一致,下游受票单位对发票的抵扣不会造成税款损失。

类似的还有(2017)鲁02刑再2号判决,案情与上述一致。

四、虽未认定“如实代开”,但认定为非法购买发票罪

在实践中,法院、检察院也有以非法购买发票犯罪定性代开的行为,由于非法购买增值税发票等犯罪较虚开犯罪轻,对于被告人有理。

(一)天津认定非法购买不起诉决定书

根据津武检三部刑不诉〔2021〕11号不起诉决定书所载,公安机关以涉嫌虚开增值税专用发票罪移送检察机关审查起诉,检察机关认为:

被不起诉人赵某某为天津**有限公司的项目经理,因在建设**大厦过程中有部分施工材料、人工劳务费用无法提供进项税票,通过被不起诉人顾某某,顾某某通过被不起诉人李某某,李某某从王某某(另案处理)处购买增值税专用发票给赵某某,顾某某、李某某从中获利,购买了以**有限公司、天津**有限公司、天津**有限公司等公司的名义向税务部门代开小规模纳税人增值税专用发票,实施了《中华人民共和国刑法》第208第一款规定的行为(即购买增值税发票罪)。因行为人犯罪情节轻微,具有自首、认罪认罚、退赃等情节决定不起诉。

(二)法院认定让人为自己代开属于非法购买增值税专用发票罪

根据(2018)鲁0303刑初557号刑事判决书,本案中,两被告人对公诉机关指控的虚开犯罪事实没有异议,均做出有罪供述,承认其“在没有真实货物交易的情况下”,由他人为曹某某实际操控的公司开具增值税专用发票,或居间介绍他人虚开增值税发票。被告人供述称,他控制的公司主要业务是煤炭销售。公司与上游煤炭厂家签订货物买卖合同,但是上游煤炭厂家只能开具7成增值税发票,剩余3成发票只能自己解决。公司与下游企业的销售行为是完全合规的。被告人为了抵扣进项税额,只能在没有真实货物交易的情况下,从第三人处购买增值税专用发票。被告人承认其居间介绍其他公司开具增值税专用发票20份,从中赚取差价。

辩护人指出,在为曹某某自己公司虚开发票这一块的认定中,两被告的犯罪事实定性不准确,应当是非法购买增值税专用发票罪。

法院经过审理认为:本案中曹某某控制的公司和开票公司虽然没有实际购销业务发生,但只是让人代开发票,属于违反国家对增值税专用发票的管理制度,购买内容不实的增值税专用发票用于弥补进项税额的不足,构成非法购买增值税专用发票罪;

(三)检察院、法院均认为构成非法购买增值税专用发票罪

根据(2020)鲁0406刑初64号刑事判决,本案中,被告单位莺歌食品公司购买原料花生米时,因农户及部分原料花生米供货商不能提供增值税专用发票,致使莺歌食品公司缺少原料花生米的进项增值税专用发票,莺歌食品公司采购经理和财务经理朱先峰商议后,决定以购买花生米的名义,从第三人的公司购买增值税专用发票,并支付费用。

法院认为,被告人作为山东莺歌食品有限公司实际控制人,为解决农户及部分原料花生米供货商不能提供增值税专用发票致使该公司不能正确缴纳增值税问题,在根据其生产情况确定所需进项税专用发票的数额后,以山东莺歌食品有限公司名义,向他人非法购买增值税专用发票,扰乱国家对增值税专用发票管理秩序,山东莺歌食品有限公司构成非法购买增值税专用发票罪,被告人作为该公司实际控制人,其行为亦构成非法购买增值税专用发票罪。

五、事先合规:加强构建开票方和销售方的关联关系、挂靠关系

综上所述,代开行为模式可谓极具虚开风险。纳税人应当积极采取行动,加强自身合规,从前端解决进项票不足的问题;如果确实陷入到虚开风险之中,则应积极寻求专业人士的意见,制定合理的诉讼策略。

(一)买方/受票方自行寻找开票方风险极高

在两起“如实代开”不起诉案件中,行为人都是销售方。但实践中有用票需求的多为受票方。商品和服务的购买方因为无法取得进项发票而承担过重的税负,其有动力去寻找开票方,这就导致开票方和卖方没有任何关联,相互不认识,难以构成形式上的挂靠和如实代开的模式。此外,会导致

(1)销售行为和开票行为存在出入。这种情况下,受票方不可能按照每一笔交易去购买对应的发票。因此,在开票金额上不可能一一对应,而是开票总金额略小于交易额即可,以降低自身税负;在开票时间上,可能短期内一次性开具大量发票。在(2021)云25刑终694号案件中,法院以“当期开票金额”远远大于当期业务额为由,认定具有税款损失。

(2)由于销售方不开发票、自身逃避了增值税缴纳,因此可能以略低于市场平均价的价格销售货物给买方,导致被认定为“不含税低价”。法院会认为,增值税抵扣制度需要“有缴才有抵”,如果受票方在购买货物时没有缴纳税款,但通过虚开的方式抵扣了进项税款,必然导致税款流失。

(二)加强构建开票方、销售方的挂靠、关联关系

为此,如果有受票方(买方)居中联系,在买卖合同签订时、开具发票时让开票方和销售方具有挂靠关系,那么可以极大地规避虚开的风险。

(三)留存代开的证据

如果被告人未能举证如实代开的存在,可能因证据不足不被法院认定。因此需要做好证据保存工作。

六、事后补救:代开模式涉嫌虚开犯罪的辩护策略

(一)代开行为不具有税款损失

本文认为,常见的点开行为不应认定为具有税款损失。本文的观点简述如下:

1、货物交易是长期发生的,但是开票是在某一个时间段集中开具的,导致当期开票额远远大于交易额。但是就长期来看,国家税款并不一定具有损失,这种税款损失的测算应当涵盖一个长期的被告人交易行为。

2、“不含税低价”导致看似具有的税款损失,本质上是由于上游商品、服务的销售方逃税行为造成的,不是虚开行为造成的,对此应当准确区分此罪与彼罪,不能将逃税罪的损失嫁接到虚开犯罪上。这一观点的理由是:

(1)如果当事人之间没有约定所谓“不含税”低价,那么上游取得的销售收入应当按照交易习惯,推定为价税合计。如果当事人约定了所谓“不含税低价”,由于违反税法的强制性管理性规定,归于无效,上游销售方不能因此免除缴纳增值税款的义务。

(2)未开票不能免除上游销售方的增值税缴纳义务,即使未开发票,上游销售方也应以“未开票收入”计缴增值税。

(3)上游交易价格过低,不会导致国家增值税税款的损失。增值税系流转税,其计税依据是商品的增值额。如果在这一环节商品的买入价格过低,但其销售价格不变,导致增值额变高,其缴纳的税款也会因此变高。此外,销售额明显偏低且无正当理由的,税务机关本身可以以予以核定。

因此,所谓的税款损失,本质上是上游销售方因未缴纳增值税,隐匿收入,构成偷税行为(逃税犯罪)。这种税款损失不是因受票方让第三人为自己开票导致的,也即不属于虚开行为导致的。在代开关系中实际上并没有造成国家税款的损失。

(二)构成如实代开不宜认定为犯罪,应改判无罪

就目前的相关案件来看,如要认定“如实代开”寻求无罪判决,其条件非常严格,基本上要符合最高人民法院法研[2015]58号复函、指导性案例的全部构成要素,即:

1、行为人最好是销售货物或者服务的一方,即行为人有开票的义务,但因客观原因其不能开具发票。

2、行为人以开票公司的名义对其下游开具发票。

3、行为人须提供真实的货物(服务)交易,且行为人以开票公司的名义开具的发票在时间上、金额上与其提供的交易一致。

在这个模式下,由于行为人主观上不具有骗税的故意,客观上没有造成国家税款损失,因此不构成犯罪。

但是,这种情形毕竟过于狭窄。多数情况下是销售货物或者提供服务者不能开具发票,也不自己去寻找代开或者挂靠,而是由受票方自己去寻找开票方,这为受票方带来了极高的风险。

(三)寻求改判“非法购买增值税专用发票罪”

在实践中,由于代开行为中不存在税款损失,但是违反了发票管理制度,因此有的检察院、法院以该行为违反国家对增值税专用发票的管理制度,属于购买内容不实的增值税专用发票用于弥补进项税额的不足,构成非法购买增值税专用发票罪。由于非法购买增值税专用发票罪最高刑期为有期徒刑5年,远低于虚开犯罪,转无罪辩护为罪轻辩护,亦有利于维护被告人的权益。

文章评论(0)