因政府原因导致土地闲置,土地使用税还须缴纳吗?

编者按:土地使用税虽然为小税种,但其税务合规问题不容忽视。实践中,企业在受让土地后因为各种原因没有实际使用,引发税企争议的案件不在少数。近期,某房开企业因政府原因导致土地闲置,未缴纳土地使用税,税务机关要求其补缴税款及相应滞纳金,涉及税款数额巨大。本文拟从该案出发,对税企争议点作出简要分析,供类案企业参考。

一、实案分享:因政府原因导致土地闲置,房开企业未缴纳土地使用税被税务机关追征税款及滞纳金近千万

2014年5月,甲市政府引进新城区建设项目,项目规划包括三个地块01#、02#、03#。2014年7月,A房开企业通过招拍挂程序,与甲市国土资源局就该项目中03#地块签订了《国有建设用地使用权出让合同》。合同约定,出让人于2014年9月15日前将出让宗地交付土地受让人。受让人A房开企业全额支付了土地出让金9800万,拟在取得土地使用权后按照规划方案开展项目建设。2014年9月,A房开企业取得了03#国有土地使用权证。而后,03#土地所在地的产业园区配套建设的供水、道路等未通,导致A房开企业无法开展项目建设,该土地一直闲置。2019年7月,甲市自然资源局向A房开企业送达了《闲置土地认定书》,认定上述宗地为闲置土地,闲置原因为政府原因导致闲置。近期,03#土地所在地的税务机关向A房开企业下达《税务处理决定书》,要求企业补缴2015年至2024年的土地使用税,预计税款及滞纳金近千万元。

A房开企业认为,其没有实际使用土地,不是纳税义务人,不产生纳税义务。即便其有纳税义务,也是因政府原因导致土地闲置,现在也可以向税务机关申请困难减免,无须缴纳土地使用税。即便企业需要缴纳税款,税务机关未履行通知义务,存在过错,应适用三年税款追征期,企业仅需补缴2022年至2024年的土地使用税和相应的滞纳金。

针对税企双方的观点,笔者总结并分析以下三大问题。

1、A房开企业应否缴纳土地使用税?

2、A房开企业现在能否以“因政府原因导致土地闲置”为由,申请享受土地使用税困难减免?

3、本案的税款追征期如何确定?

二、A房开企业应否缴纳土地使用税?

对该问题的分析,需要拆解为两个小问题。其一,A房开企业是否为土地使用税的纳税人?其二,如果A房开企业是纳税义务人,其纳税义务何时产生?

(一)A房开企业是否为土地使用税的纳税人?

根据《城镇土地使用税暂行条例》第二条,“在城市、县城、建制镇、工矿区范围内使用土地的单位和个人,为土地使用税纳税人”。《国家税务局关于土地使用税若干具体问题的解释和暂行规定》(国税地字〔1988〕15号)第四条,“土地使用税由拥有土地使用权的单位或个人缴纳。……土地使用权未确定或权属纠纷未解决的,由实际使用人纳税”。据此,单位或个人是否为土地使用税的纳税人主要分为两种情况:

1、土地使用权权属清晰的,拥有土地使用权的单位和个人为土地使用税的纳税人,无论其是否实际使用;

2、土地使用权权属不清晰的,实际使用土地的单位和个人为土地使用税的纳税人。

本案中,案涉土地使用权并不存在权属争议,A房开企业系土地使用权的权利人,因此,其是土地使用税的纳税人。A房开企业认为其没有实际使用土地就不是纳税人的观点存在前提与结论倒置的错误。

(二)A房开企业的纳税义务何时产生?

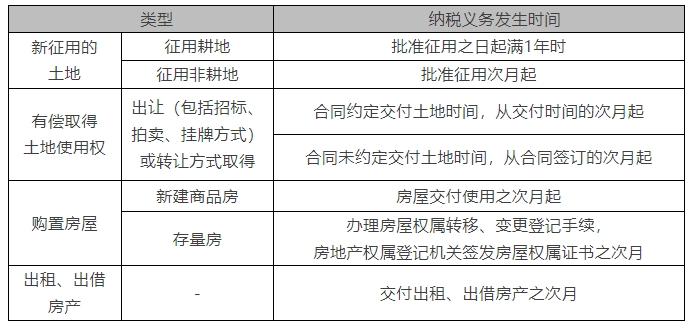

《城镇土地使用税暂行条例》《国家税务总局关于房产税、城镇土地使用税有关政策规定的通知》(国税发〔2003〕89号)《财政部、国家税务总局关于房产税、城镇土地使用税有关政策的通知》(财税〔2006〕186号)《国家税务总局关于通过招拍挂方式取得土地缴纳城镇土地使用税问题的公告》(国家税务总局公告2014年第74号)等法规、规范性文件对土地使用税的纳税义务发生时间作出了具体规定:

本案中,A房开企业通过招拍挂程序取得了03#地块的土地使用权,并且《国有建设用地使用权出让合同》中明确约定了交付土地的时间为2014年9月15日前。据此,A房开企业的土地使用税纳税义务发生时间为2014年10月1日。

综上,A房开企业应当缴纳土地使用税。

三、A房开企业现在能否以“因政府原因导致土地闲置”为由,申请享受土地使用税困难减免?

对该问题的分析,需要从实体和程序两个层面进行探讨:

(一)实体层面:“因政府原因导致土地闲置”是否属于土地使用税困难减免的范围?

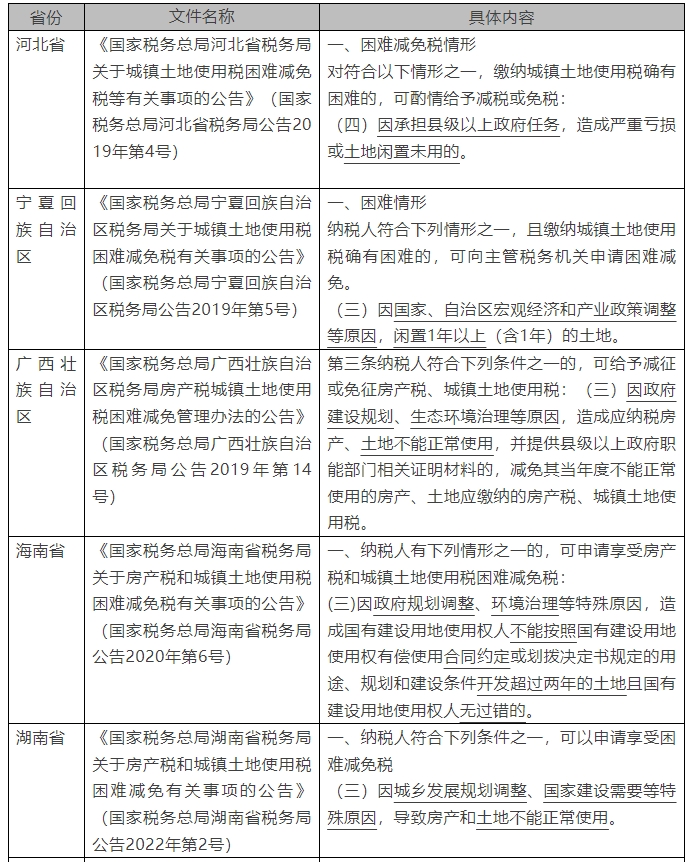

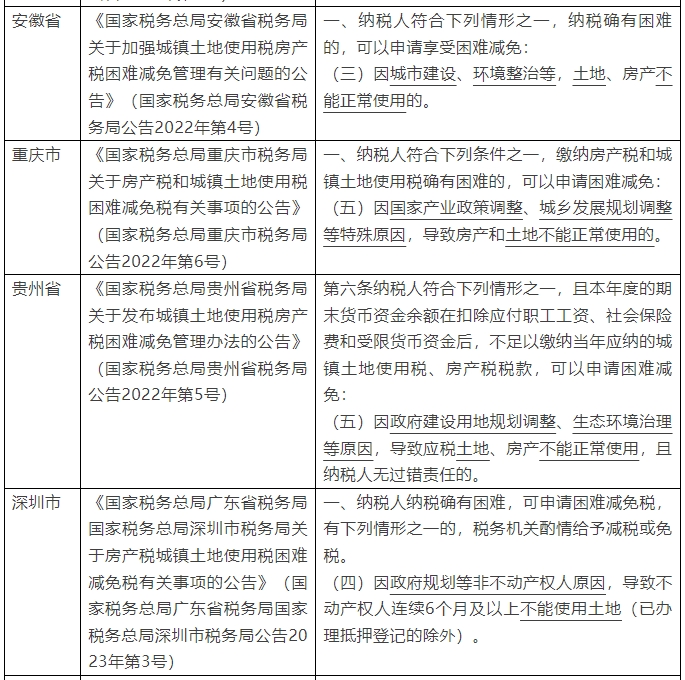

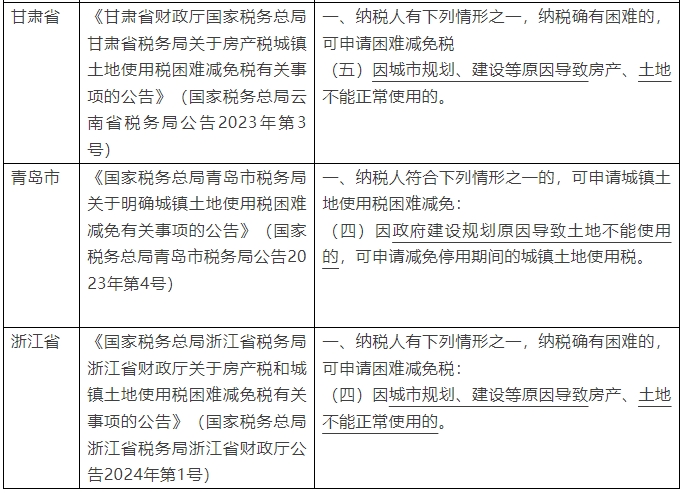

为贯彻落实深化行政审批制度改革的要求,土地使用税困难减免审批权限由国家税务总局层层下放。随着土地使用税困难减免权限下放地方,各地对土地使用税困难减免范围的规定不尽相同。部分地方没有将“因政府原因导致土地闲置”纳入可以申请减免土地使用税的范畴,如内蒙古、陕西等省份。部分地方规定“因政府原因导致土地闲置”,可以申请减免土地使用税,详见下列表格:

需要注意的是,在以上规定中,部分地方还需要满足其他条件才可申请土地使用税的减免,如贵州省,还需要满足“货币资金不足以缴纳土地使用税”的条件。

具体到本案中,如果甲市所属省份对“因政府原因导致土地闲置”可以申请减免土地使用税作出了规定,A房开企业还需要进一步判定导致03#土地所在地的产业园区配套建设的供水、道路等未通的具体原因为何,是否属于政府建设规划、生态环境治理、国家建设需要等。如果甲市所属省份没有规定“因政府原因导致土地闲置”可以申请减免土地使用税,可以尝试与税务机关沟通协商,参照其他省份的规定或从其他款项规定作为突破口争取减免——如四川省规定对属于国家税务局、四川省财政厅认定的其他特殊困难情形也可以申请土地使用税的减免。

(二)程序层面:能否追溯申请享受土地使用税困难减免?

土地使用税的减免主要分为两类:一是核准类减免,指的是按照法律法规及税收规范性文件向税务机关申请享受减免,并由税务机关核准的减免税项目;二是备案类减免,指的是纳税人“自行判别、申报享受、有关资料留存备查”的减免税项目。

土地使用税困难减免税属于核准类减免税项目,按照纳税人申请——税务机关受理——税务机关审核——税务机关作出核准或不予核准的决定的流程处理。那么,能否追溯申请享受土地使用税困难减免?

过去,《税收减免管理办法》(国家税务总局公告2015年第43号,现已失效)第六条规定,“纳税人依法可以享受减免税待遇,但是未享受而多缴税款的,纳税人可以在税收征管法规定的期限内申请减免税,要求退还多缴的税款”。据此,A房开企业如果符合土地使用税困难减免的实体要件,可以追溯申请享受减免税。现在,上述办法虽然失效,笔者认为,仍然可以参照该规定,纳税人没有享受减免税待遇的,可以追溯申请享受,这与维护纳税人合法权益的现代税法法治理念相契合。从实践来看,也可以证成笔者的观点——2020年3月19日,纳税人提问,“我司自2013年以来一直亏损,符合困难企业免征房产税的条件。但我司一直未申请享受困难企业免征房产税优惠政策。请问:我司能否在2020年追溯申请享受以前年度应享受的免征房产税优惠政策”?河南省税务局答复,“房产税困难性减免税实行核准管理,由纳税人申请,经主管税务机关核准后享受。纳税人符合房产税困难性减免条件,但当年没有申请办理,可以向税务机关申请办理减免税,并要求退还自结算缴纳税款之日起三年内多缴的税款”。虽然该回复并非针对土地使用税,但是土地使用税当然可以参照适用。一方面,从前述土地使用税困难减免的实体规定来看,多数地方对房产税和土地使用税的困难减免规定一致。另一方面,房产税困难减免也属于核准类减免项目,与土地使用税困难减免的性质相同。故笔者认为,本案中,如果A房开企业符合土地使用税减免申请的实体要件,现在仍然可以向税务机关申请困难减免。

此外,从土地使用税的立法目的来看,土地使用税困难减免也可以追溯申请享受。开征土地使用税是为了发挥税收的经济杠杆作用,引导各类企业合理、节约利用土地,保护土地资源,公平税收负担。本案中,A房开企业受让的土地因政府原因导致闲置,其没有使用该宗土地,其权利已然受损,此时,如果不允许其追溯申请享受土地使用税困难减免,与引导企业合理、利用土地的立法目的相违背。

四、本案的税款追征期如何确定?

对该问题的分析,首先需要明确税款追征期的期限,确定好期限后再分析追征期限的起始时间和终止时间。

(一)税款追征期的期限如何确定?

《税收征收管理法》第五十二条、《国家税务总局关于欠税追缴期限有关问题的批复》(国税函〔2005〕813号)及《国家税务总局关于未申报税款追缴期限问题的批复》(国税函〔2009〕326号)对税款追征期限作出了规定:

1、因税务机关责任造成的,即税务机关适用的税收法律、行政法规不当,或者执法行为违法,税款追征期限为三年;

2、因纳税人计算错误等失误造成的,即纳税人非主观故意的计算公式运用错误以及明显的笔误,以及因纳税人不申报造成的,此种情况下,如果不缴、少缴累计税额达到10万元以上,税款追征期限为五年;

3、纳税人故意造成的,包括偷税、骗税、抗税、欠税,税款追征期限没有限制。

本案中,A房开企业主张因税务机关未履行通知义务,才导致其少缴土地使用税的观点不能成立。纳税申报是纳税人的法定义务,并不因税务机关没有宣传教育、提示、催交而减损或免除。A房开企业作为从事生产经营活动的房地产开发企业,理应知晓最基本的税法规定,应当按期、足额缴纳税款,不能将未及时缴纳税款的责任推卸给税务机关。同时,在本案中,税务机关不存在适用法律、法规的错误,也不存在执法行为违法的情形,因此,不应适用三年的税款追征期限。A房开企业系土地使用税的纳税人,应当缴纳土地使用税,但因其不申报造成超过10万元的少缴税款,应当适用五年的税款追征期限。

(二)税款追征期限的起始时间和终止时间如何确定?

1、税款追征期限起始时间的确定

《税收征收管理法实施细则》第八十三条对税款追征期的起始时间作出了规定:追征税款、滞纳金的期限,自纳税人、应缴未缴或者少缴税款之日起计算。需要予以区别的是,纳税义务发生时间与税款缴纳时间的区别,纳税人发生纳税义务并不意味着即刻就需要缴纳税款。税款追征期限的起始时间应当以税款缴纳期限届满之日的次日为准,并非以纳税义务发生之日的次日为准。如何确定税款缴纳期限届满之日,需要依据不同的税种作出相应的判定。对土地使用税来说,采取的是按年计算、分期缴纳的征收方法,各地关于具体申报缴纳期限的规定不尽相同。以青岛市为例,土地使用税按年计算、分季申报缴纳,纳税人于每季度终了后15日内申报纳税。笔者认为,此种情况下,税款追征期限的起始时间应为1月16日、4月16日、7月16日、10月16日。

2、税款追征期限终止时间的确定

现行税收法律规范文件没有对税款追征期限的终止时间作出规定,导致实务中的认定不统一。通常情况下,以税务机关对纳税人启动调查、取证和立案程序之日为准,实务中,一般以税务机关作出《税务检查通知书》之日或《税务稽查立案审批表》之日作为税款追征期限的终止时间。

具体到本案中,笔者认为,需要先行确定甲市对土地使用税申报缴纳期限的规定以确定税款追征期限的起始时间,再按照实务做法以税务机关向A房开企业作出的《税务检查通知书》之日为终止时间。据此,税务机关应当对超出五年税款追征期部分的土地使用税及相应的滞纳金不予追征。

五、结语

从近期披露的税收违法案例来看,土地使用税等小税种暗藏的税务风险逐渐显现,企业对小税种的合规管理切不可麻痹大意。如果存在未缴纳土地使用税的情况,应当依法缴纳;符合土地使用税困难减免条件的,应当按照规定申请减免,避免引发不必要的税企争议。如果产生税企争议,企业应当审慎应对,积极与税务机关进行沟通,依法依规陈述申辩,并及时向税务律师寻求法律救济和专业支持,避免补缴税款及缴纳滞纳金等法律风险。

文章评论(0)