投融资领域税务合规报告(2024)

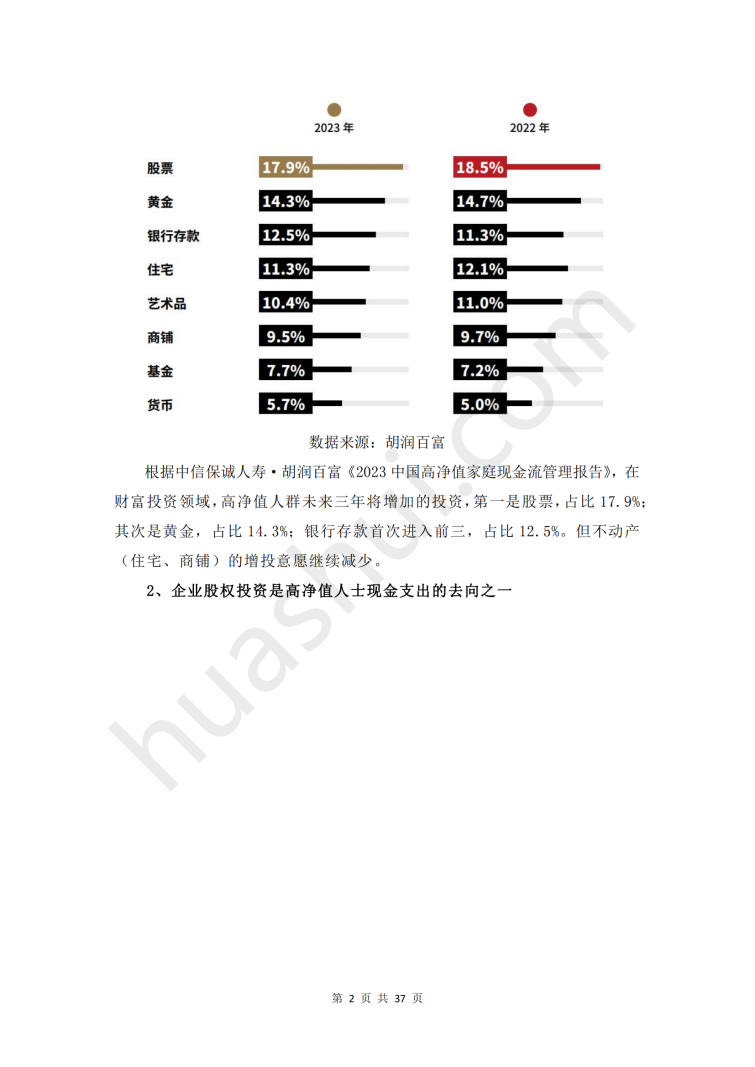

伴随中国经济发展,中国内地高净值人士的投资能力加强。根据招商银行2023年度发布的《中国私人财富报告》,截至2022年,中国的高净值人士数量达316万,共持有101万亿人民币的可投资资产,企业股权投资也是高净值人士现金流出的主要方向之一。但是,自然人直接持股存在税负较高的问题,个人投资者为了降低税负也在探索其他持股模式。此时,持股平台作为地方税收优惠和上市公司股权稳定性共同作用下设计的持股结构进入高净值人士的视野,成为高净值人士对外投资的重要工具。近年来,随着高净值人士税务监管趋严,地方违规税收核定与财政返还政策被广泛、深度清理,持股平台的税负优势不再,不拆持股平台则面临未来股权转让税负不降反升的境遇,拆除持股平台则可能立时就要背负高昂的税费负担。与此同时,高净值人士及其股权转让行为成为税务监管持续关注与重点查处的领域,持股平台拆与不拆成为高净值人士的两难选择。实践中,个人投资者拆除持股平台已屡见不鲜,其中,持股平台注销股票非交易过户是高净值人士最为常用的拆除手段,但这种方式也给高净值人士带来诸多涉税风险,从各种补税及滞纳金责任向股东、合伙人穿透的案件中即可见一斑。此外,2023年12月29日新公司法颁布,通过对注册资本、治理结构、主体责任和设立退出等多方面内容的修订,也对个人投资者产生了潜在的涉税影响。

《投融资领域税务合规报告(2024)》是华税基于对高净值人群税收征管政策的分析研究,结合近年华税参与的投融资领域涉税典型案例编制而成,旨在立足高净值人群的税收征管特点,揭示高净值人群境内投融资的主要税务风险点,并在此基础上提出具有针对性、可行性的合规建议,以期为高净值人群投融资业务的税务合规提供指导和借鉴。

文章评论(0)