从涉税争议解决视角看司法部最近三年全国行政复议与诉讼案件统计数据

编者按:随着我国全面建设法治国家的不断深入,公民权利意识的逐渐增强,以及经济、社会的多元化和复杂化,对我国各级行政机关的行政能力提出了更高的标准和要求,各类行政纠纷开始在法治轨道上予以解决。纠纷解决机制是国家治理体系的重要组成部分,完善良好的行政纠纷解决机制体制可以有效化解行政纠纷和争议,缓和相对人与行政机关之间的矛盾,实现公平正义。在各类行政纠纷解决机制中,行政复议是解决行政争议的最主要的渠道,行政诉讼制度则是行政争议解决的“最后一道防线”。本文通过对司法部公布的2019年-2021年三年间的全国行政复议、行政应诉案件统计数据进行汇总观察,对税务行政案件的复议及诉讼予以分析和展望。

一、2019-2021年全国行政复议案件数据观察

(一)2019-2021年全国行政复议案件总体数量不断攀升

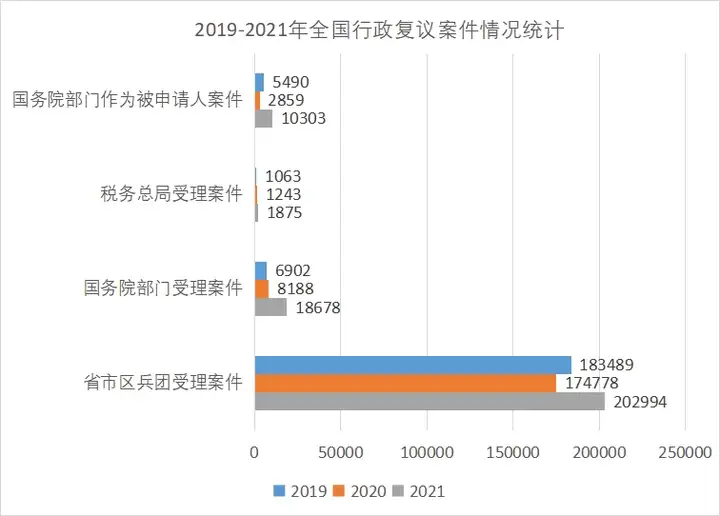

总体来看,虽然由于受到疫情影响,2020年度的行政复议案件数量总体较2019年有轻微减少,但2021年数量迅速攀升,不但地方政府受理的案件突破了20万件,国务院部门受理的案件也高达1.8万件,比2020年度增长了128%;以国务院部门作为被申请人的行政复议案件,在2021年也突破了1万件。

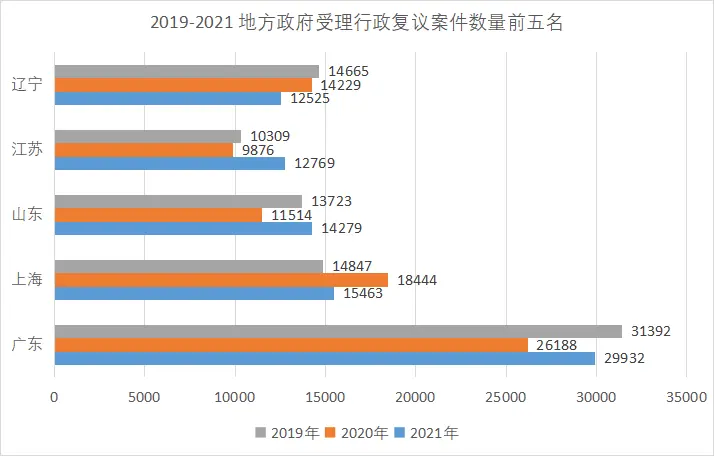

从地方上来看,行政复议案件数量最多的五个省份,分别是广东、上海、山东、江苏、辽宁。其中广东和上海连续三年稳居头两名。较之全国其他地区而言,这五个省份都是经济发达或者较为发达的东部沿海地区,可以看出经济发展情况与行政纠纷数量存在一定的相关性。

(二)涉税数据观察:税务总局受理行政复议案件数量稳居前三

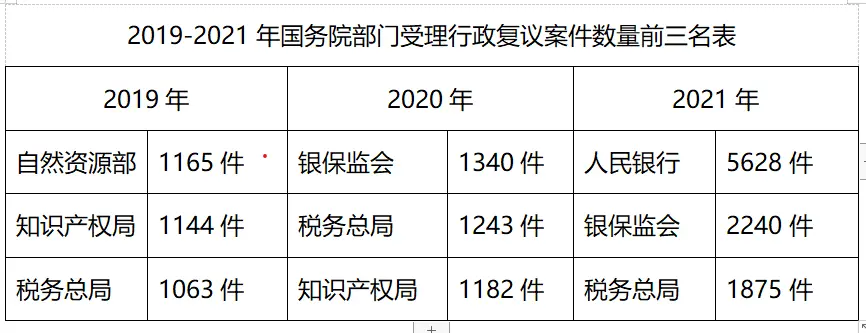

虽然司法部公布的数据中,地方上无法识别涉税案件的情况,但在国务院各部门受理的行政复议案件之中,税务总局受理的案件数量始终稳定在前三名,表现出涉税案件数量的增加。如下表所示:

根据《行政复议法》的规定,税务总局作为国务院的部门,受理被申请人是省、自治区、直辖市和计划单列市共计36个地方税务局的复议案件,以及被申请人是税务总局本身的案件。根据数据显示,2019年税务总局受理的复议案件数量在国务院49个部门之中排名第三,占2019年国务院部门受理的全部6902件案件的15.40%;2020年税务总局受理的复议案件数量在国务院20个部门之中排名第二,占2020年国务院部门受理的全部8188件案件的15.18%;2021年税务总局受理的复议案件数量在国务院50个部门之中排名第三,占2021年国务院部门受理的全部18678件案件的10.04%。

从数据来看,税务总局受理的复议案件总数自2019年以来逐年增多,在国务院部门中,始终居于第二或第三的位置,受理的案件数量占全部国务院部门受理案件数量的10%—15%,数量多、比例高、排名靠前,充分说明涉税纠纷数量的逐渐增多。

(三)审结情况:复议撤销、调(和)解率基本保持高位稳定

在行政复议的各类结果之中,一般以复议机关撤销原行政行为或者以调解(和解)结案,表明相对人的主张得到了充分的支持,在三年间,调、撤比率分别是2019年20.66%、2020年21.25%、2021年18.96%。复议机关变更原行政行为的,比例在0.2%左右。因此,在行政复议中,相对人的主张得到充分支持的比例基本稳定在20%左右,在依法行政推行的今天,能够有五分之一的案件支持相对人的主张,其数量占比较高,这充分说明行政复议在救济行政相对人权利方面的重要作用。

二、2019-2021年全国行政诉讼案件数据观察

(一)2019-2021年全国行政诉讼案件总体数量不断攀升

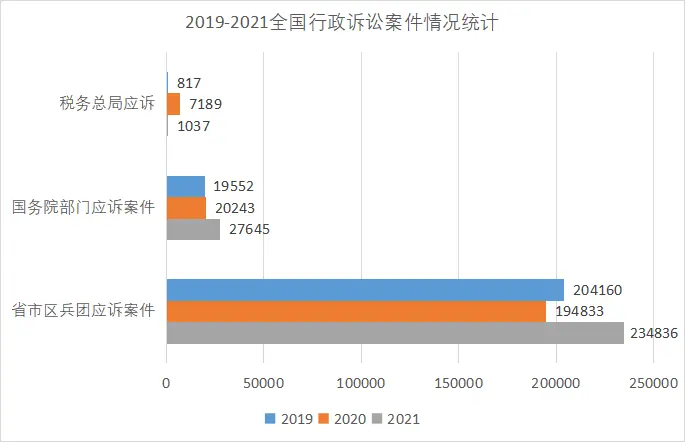

2019-2021年三年间,我国的行政诉讼数量也呈现出动态增长的趋势。2020年由于疫情影响,行政诉讼的数量从总体上有轻微下降,但到2021年数量增长迅速。在地方上,2019年地方政府作为被告应诉的案件就突破了20万件,到2021年更是突破了23万件。在中央,国务院部门应诉的案件也在2020年突破了2万件,2021年达到2.7万件。在2020年,税务总局作为行政诉讼的被告应诉的案件多达7千件。

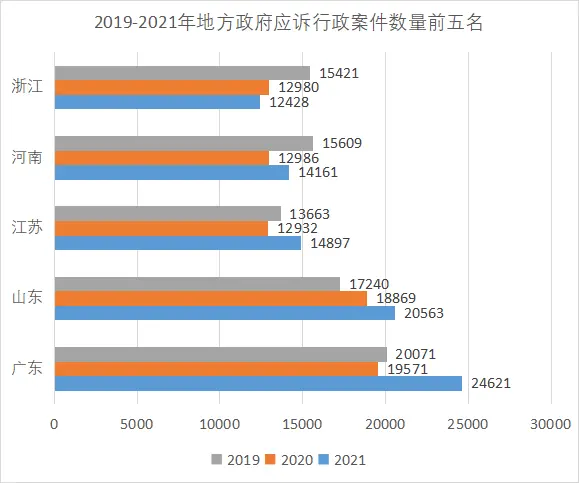

从地区来看,行政诉讼的案件数量也呈现出不均衡的特点,广东、山东、江苏、河南、浙江自2019年至2021年三年间均位列前五。

(二)涉税数据:税务总局作为被告的案件数量稳居第二

与复议案件的数据类似,虽然地方数据无法识别涉税案件,但可以通过税务总局应税案件的数量一窥税务行政诉讼案件的特点。由于在国务院部门中,知识产权局的应诉数量不合理地拉高了相应比例,因此,如果扣除知识产权局的应诉案件,税务总局应诉案件的占比如下图所示:

因此,根据数据可见,税务总局应诉案件的占比、排名、数量都居于稳定高位,充分表明涉税案件的数量稳定增加。税务总局作为被告应诉的情形毕竟较为少见,地方税务局应诉案件的情形应当更为普遍。

(三)裁判情况:撤销判决及调(和)解占比偏低

在排除行政协议案件和行政赔偿案件的数据后,行政诉讼一审审结的案件中,驳回诉讼请求的案件占比达到一半,确认行政行为合法或者有效的判决占比约为四分之一。撤销、变更、调解的案件占比分别是:2019年10.26%;2020年10.60%;2021年9.91%。行政诉讼之所以完全支持行政相对人的裁判结果少,主要是因为在行政复议取得满意结果的行政相对人不会再提起诉讼,而在行政复议没有得到支持的行政相对人,在行政诉讼中一般也很难获得法院的支持。在这个层面上讲,行政诉讼的撤销、调解比率依然占比10%,表明行政诉讼对行政机关及复议机关的司法监督功能坚实有效。

三、数据观察:我国行政复议、诉讼制度纠纷解决功能日益展现

(一)行政案件数量日益增多,行政纠纷具有不可避免性

建设法治政府一直是我们国家努力的方向,党的十八大以来为把“权力关进笼子”,推进依法行政,出台了许多举措,有效推动了依法行政和法治政府的建设,强化了国家的治理能力和治理体系。但是应当认识到的是,随着政府职能的不断转变,在社会生活中的作用不断加强,行政机关和行政相对人对于部分事项的理解、部分利益的考量、部分法律法规的解读都有所不同。因此,随着我国的法治不断健全,权利意识的不断增强,行政纠纷的数量会持续增加,推动行政复议、诉讼案件的增多。在这个层面上,行政案件数量的增加恰恰反映了我国法治建设的成果,行政相对人的权益得到救济的途径,复议和诉讼的压力尤其是合理性审查也为行政机关在行政时施加了遵循比例原则的压力。

(二)复议、诉讼实践得到充分发挥,通过法律途径化解纠纷成为正道

行政纠纷解决的公正与否关系到权利保障和社会稳定。在缺乏法律途径或者法律途径不够顺畅的时候,行政纠纷可能无法得到妥善解决或者引起次生问题。正是认识到行政复议、行政诉讼作为法定纠纷解决渠道的重要性,国家持续推动相关制度的改革。2019年至2023年三年间的复议、诉讼案件数量持续增长,也表明行政相对人越来越认可复议、诉讼的功能。从复议诉讼的结果来看,其也充分发挥了监督行政机关、保障相对人权利的效果。

(三)调(和)解、撤销率比例高且稳定,法律救济发挥成效

在行政复议案件中,调(和)解和撤销率达到20%,在行政诉讼的案件中,调(和)解和撤销率达到10%。在国家不断强化依法行政的当下,可以说行政复议和行政诉讼对相对人的权利保护基本是坚实有效的。可以预见,未来行政纠纷将更多地通过复议或苏诉讼渠道解决。

(四)行政复议相对行政诉讼更加高效,是纠纷化解的“主渠道”

2020年2月,中央全面依法治国委员会第三次会议审议通过《行政复议体制改革方案》推动各级政府“一个口子对外”,即地方政府部门作出的行政行为,复议机关一律由同级政府受理,但海关、金融、外汇、税务和国家安全机关除外。2022年10月27日,《中华人民共和国行政复议法(修订草案)》提请十三届全国人大常委会第三十七次会议审议。修订草案全面贯彻落实《行政复议体制改革方案》,强化行政复议吸纳和化解行政争议的能力,坚持复议为民,提高行政复议公信力,努力将行政复议打造成为化解行政争议的主渠道。

从数据上来看,行政复议的效率更高,在化解行政纠纷、维护行政相对人的权利方面具有优势。同时,由复议机关开展行政行为的合理性审查,或者主持调解,也更能让行政机关信服。

四、我国税务行政案件的特点与法律救济前景展望

(一)涉税行政案件比重高,涉税争议纠纷数量多

在行政领域中,税务征收管理是极为特殊的一部分,由于税法问题具有高度专业性,因此税务争议的复议并不由政府受理,而是由同级或者上一级税务机关受理。从现有的数据来看,税务总局受理的复议案件数量在国务院部门中占比较多,税务总局作为被告应诉的税务行政诉讼案件的数量也仅次于知识产权局。据此,税务领域的行政纠纷数量是较多的,大量纳税人具有解决涉税行政纠纷的需求。

由于税收是无偿从纳税人处取得的财产,税务问题直接关切纳税人的切身利益,无论是增值税还是所得税,轻易调增都会让纳税人蒙受损失。因此,对于税务机关的征税行为或者税务处理、处罚,纳税人持有抵触情绪,也更希望通过复议或者诉讼程序维护自身的财产利益。随着我国税收法定原则的不断强化,税法规定的不断明确,纳税人通过法律手段维护自身权益的现象会更加普遍。同时,税法的复杂性、专业性,也是税收领域纠纷发生的原因。

(二)税务行政复议发挥的纠纷解决机制更丰富、高效

根据现行的《税务行政复议规则》,税务行政复议能够提供更加丰富和高效的救济途径。对于税务机关的派出机构或者组成部门,如税务分局、稽查局查办的案子,复议机关是本级税务机关,但经过税务机关重大案件审理委员会审理的,复议机关是上级税务机关,因此,大量案件的复议机关是省一级税务机关乃至税务总局,复议机关的级别提高为复议的公正性提供了保证。

同时,复议机关可以对税务行政行为的合理性开展审查,作为上级机关可以灵活地开展复议调解,相对而言,司法机关由于处在税务系统之外,其进行调解等活动更为受限。

(三)纳税前置阻碍税务案件法律救济途径,亟待修改

现行《税收征收管理法》规定,对于纳税争议,纳税人必须先缴纳税款、滞纳金或者提供担保才能提起行政复议,经过行政复议才能提起行政诉讼。其中,纳税人必须先缴纳税款及滞纳金,成为部分纳税人无力提起法律救济程序的“拦路虎”,一些贸易企业的利润薄,现金流不足,也没有可供担保的资产,从而因无法缴纳税款、滞纳金丧失了救济的渠道,成为当前税收行政案件法律救济的主要问题。

在2015年征求意见的《税收征收管理法(征求意见稿)》中,作出了重大的改变,即纳税人提起行政复议无需缴纳税款、滞纳金,但提起行政诉讼前仍需缴纳税款、滞纳金或提供纳税担保,在保障纳税人权利和国库利益之间寻求平衡。随着我国多个税种立法活动的完成,《税收征收管理法》应当及时修订,取消完税前置,以更好地保护纳税人权益。

(四)期待专业化的税务行政诉讼机制构建

由于税务问题的专业性,在美国、德国等国家,成立了专门的税务法院以审理相关案件。当前我国司法实践也表明,由行政庭受理税务案件,囿于案件的专业性,一些裁判人员在审理上存在困难,裁判结果过于保守,存在过度偏向税务机关的倾向。2015年,中共中央全面深化改革领导小组通过了《深化国税、地税征管体制改革方案》,其中明确提出“加强涉税案件审判专业化建设,由相对固定的审判人员、合议庭审理涉税案件”,可以看做是建立专业的税务案件审判人员、机制的先声。随着涉税案件的不断增加,期待建立专门的税务裁判机制审理涉税行政、刑事案件,发挥裁判人员的专业性。

文章评论(0)